Budget 2026 Highlights in Hindi - बजट 2026 की मुख्य बातें, PDF डाउनलोड, महत्वपूर्ण बिंदु

केंद्रीय बजट 2026 को 01 फरवरी, 2026 को माननीय वित्त मंत्री श्रीमती निर्मला सीतारमण ने पेश किया। यह बजट वित्त मंत्री का लगातार नौवां बजट है।

इसमें मुख्य रूप से आर्थिक स्थिरता और सस्टेनेबिलिटी, इंफ्रास्ट्रक्चर डेवलपमेंट, मैन्युफैक्चरिंग और MSMEs, रेलवे, जीवन में आसानी, कंप्लायंस में आसानी और आर्टिफिशियल इंटेलिजेंस, सेमीकंडक्टर मैन्युफैक्चरिंग जैसे उभरते हुए सेक्टर्स पर ज़ोर दिया गया।

बजट 2026 प्रमुख उम्मीदें

- वित्त वर्ष 2026-27 के लिए सार्वजनिक इंफ्रास्ट्रक्चर के लिए बजट आवंटन बढ़ाकर ₹12.2 लाख करोड़ कर दिया गया है।

- लंबे समय तक विकास पर ज़ोर

- बढ़ते वैश्विक तनाव के कारण रक्षा बजट आवंटन बढ़ाकर 7.85 लाख करोड़ रुपये कर दिया गया है।

- भारत के बाहर रहने वाला व्यक्ति अब पोर्टफोलियो इन्वेस्टमेंट स्कीम के ज़रिए भारतीय लिस्टेड इक्विटी में निवेश कर सकता है, जिसकी लिमिट बढ़ाकर 10% कर दी गई है।

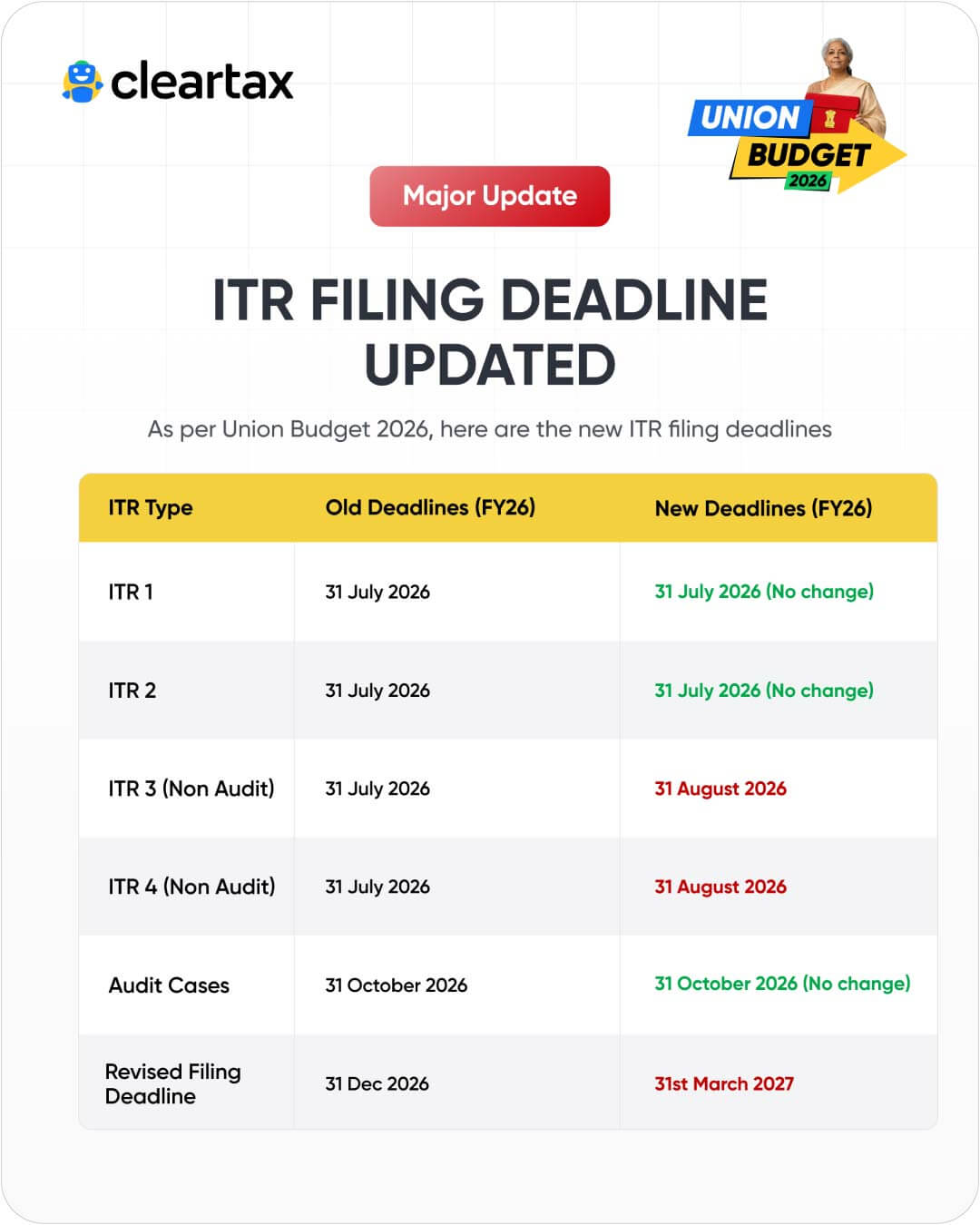

- संशोधित रिटर्न फाइल करने की ड्यू डेट मामूली फीस के साथ अगले टैक्स वर्ष की 31 मार्च तक बढ़ा दी गई है।

- बिज़नेस टैक्सपेयर्स के लिए नॉन-टैक्स ऑडिट मामलों में ITR फाइल करने की ड्यू डेट अगले टैक्स वर्ष की 31 अगस्त तक बढ़ा दी गई है।

- सॉवरेन गोल्ड बॉन्ड (SGBs) को अब कैपिटल गेन टैक्स से तभी छूट मिलेगी, जब उन्हें मूल रूप से सब्सक्राइब किया गया हो और मैच्योरिटी तक लगातार रखा गया हो।

- डिविडेंड इनकम और म्यूचुअल फंड की यूनिट्स पर ब्याज खर्च की कटौती अगले टैक्स वर्ष से हटा दी गई है।

1. तीन कर्तव्य - नागरिकों के प्रति मुख्य कर्तव्य

केंद्रीय बजट 2026 तीन कर्तव्यों पर केंद्रित है, (यह भारत सरकार की भारत के नागरिकों के प्रति ज़िम्मेदारी या नैतिक दायित्व को बताता है)

- आर्थिक विकास को तेज़ करना और बनाए रखना

- नागरिकों की आकांक्षाओं को पूरा करना

- समावेशी विकास सुनिश्चित करना (सबका साथ, सबका विकास)

2. प्रत्यक्ष कर प्रस्ताव

बजट 2026 में आयकर की मुख्य बातें

परिवर्तन का क्षेत्र | प्रस्तावों | प्रभावित हितधारक |

| आयकर स्लैब | स्लैब/दरों में कोई बदलाव नहीं | सब लोग |

| आईटीआर नियत तारीख (गैर-ऑडिट) | ड्यू डेट 31 अगस्त तक बढ़ा दी गई है (ITR-3/4, नॉन-ऑडिट) | फ्रीलांसर, व्यवसाय के मालिक, व्यापारी |

| संशोधित रिटर्न की समय सीमा | संशोधित रिटर्न 31 मार्च तक जमा किया जा सकता है (31 दिसंबर के बाद लेट फीस लगेगी) | जिस किसी को भी ITR में सुधार की ज़रूरत है |

| TCS (LRS के तहत शैक्षिक और चिकित्सा उद्देश्यों के लिए प्रेषण + विदेश यात्रा) | प्रमुख LRS/टूर कैटेगरी के लिए TCS घटाकर 2% कर दिया गया है। | विदेश में पैसे भेजने वाले परिवार, यात्री |

| एसजीबी टैक्स (सेकेंडरी मार्केट) | टैक्स-फ्री रिडेम्प्शन बेनिफिट सिर्फ ओरिजिनल सब्सक्राइबर के लिए। | एसजीबी निवेशक |

| एसटीटी में वृद्धि | फ्यूचर्स और ऑप्शंस की बिक्री पर STT बढ़ाया गया (इंट्रिंसिक प्राइस और ऑप्शन प्रीमियम के लिए अलग-अलग STT दरें) | व्यापारी, इक्विटी निवेशक/प्रमोटर |

i. नॉन-ऑडिट टैक्सपेयर्स के लिए ड्यू डेट का विस्तार

- ITR 1 और ITR 2 फाइल करने वालों को छोड़कर, नॉन-ऑडिट टैक्सपेयर्स के लिए ITR फाइल करने की ड्यू डेट 31 अगस्त तक बढ़ा दी गई है। यह विस्तार FY 2025-26 (AY 2026-27) से लागू होगा।

- सीधे शब्दों में कहें तो, ITR-3 और ITR-4 के लिए ड्यू डेट 31 अगस्त तक बढ़ा दी गई है।

- आने वाले असेसमेंट ईयर के लिए, ऐसे टैक्सपेयर्स के लिए ड्यू डेट 31 अगस्त 2026 है।

ii. रिवाइज्ड रिटर्न की ड्यू डेट बढ़ाना

- रिवाइज्ड ITR की ड्यू डेट 31 दिसंबर से बढ़ाकर 31 मार्च कर दी गई है।

- हालांकि, अगर आप 31 दिसंबर के बाद रिवाइज्ड रिटर्न फाइल करते हैं, तो निम्नलिखित लेट फीस लगेगी:

आय स्तर | विलंब शुल्क |

| 5 लाख रुपये तक | 1000 रुपये |

| 5 लाख रुपये से ज़्यादा | 5000 रुपये |

- ये बदलाव 01 अप्रैल 2026 से लागू होंगे।

iii. STT में बदलाव

उम्मीदों के उलट, कुछ चुनिंदा सिक्योरिटीज के लिए सिक्योरिटीज ट्रांजैक्शन टैक्स (STT) बढ़ाने का प्रस्ताव है। STT में प्रस्तावित बदलाव नीचे दी गई टेबल में दिए गए हैं:

सुरक्षा | वर्तमान दर | प्रस्तावित दर |

| फ्यूचर्स | 0.02% | 0.05% |

| विकल्प प्रीमियम | 0.10% | 0.15% |

| विकल्पों का प्रयोग | 0.13% | 0.15% |

iv. सॉवरेन गोल्ड बॉन्ड पर टैक्स

- सॉवरेन गोल्ड बॉन्ड पर टैक्स नहीं लगता अगर उन्हें रिडीम किया जाता है। हर SGB होल्डर 5वें साल से रिडेम्पशन के लिए एलिजिबल है।

- इस बजट में एक और शर्त जोड़ी गई है, कि टैक्स छूट का यह फायदा उठाने के लिए बॉन्ड को ओरिजिनली सब्सक्राइब किया होना चाहिए।

- जो SGBs टेन्योर के दौरान खरीदे जाते हैं, वे इस टैक्स छूट के लिए एलिजिबल नहीं हैं।

- सीधे शब्दों में कहें तो, आने वाले टैक्स साल से, SGBs को कैपिटल गेन टैक्स से तभी छूट मिलेगी जब उन्हें ओरिजिनली सब्सक्राइब किया गया हो और रिडेम्पशन तक रखा गया हो।

- हालांकि, SGBs पर मिलने वाला इंटरेस्ट अभी भी टैक्सेबल है।

v. डिविडेंड के बदले इंटरेस्ट डिडक्शन हटाना

डिविडेंड इनकम और म्यूचुअल फंड की यूनिट्स पर मिलने वाला 20% डिडक्शन हटा दिया गया है। अब से, डिविडेंड और म्यूचुअल फंड यूनिट्स से होने वाली इनकम पर 'अन्य सोर्स से इनकम' हेड के तहत पूरा टैक्स लगेगा।

vi. TCS रेट में बदलाव

नीचे दी गई टेबल में मौजूदा और प्रस्तावित TCS दरें दिखाई गई हैं।

निर्दिष्ट सामान | वर्तमान दर | प्रस्तावित दर |

| इंसानों के पीने के लिए अल्कोहलिक शराब | 1% | 2% |

| तेंदू के पत्ते | 1% | 2% |

| स्क्रैप | 1% | 2% |

| LRS के तहत 10 लाख रुपये से ज़्यादा के शिक्षा और मेडिकल रेमिटेंस | 5% | 2% |

| ओवरसीज़ टूर पैकेज प्रोग्राम के लिए रेमिटेंस | 10 लाख रुपये तक 5%, और 10 लाख रुपये से ज़्यादा होने पर 20% | सभी रेमिटेंस के लिए 2% |

vii. फॉर्म 15G और 15H में बदलाव

- आयकर अधिनियम 2025 की धारा 395 के तहत कम टैक्स कटौती प्रमाणपत्र (फॉर्म 15G और 15H) के लिए अब इलेक्ट्रॉनिक रूप से आवेदन किया जा सकता है। पहले, कुछ राज्यों ने LTDC के लिए ऑनलाइन आवेदन शुरू किए थे।

- साथ ही, व्यक्ति ब्याज, लाभांश और म्यूचुअल फंड यूनिट से होने वाली आय पर कम TDS कटौती के लिए सीधे डिपॉजिटरी (जैसे, CDSL, NSDL) को अपनी कम टैक्स घोषणाएँ जमा कर सकते हैं।

- यह घोषणा सभी कंपनियों और संस्थाओं को भेजी जाएगी जो निवेशकों को भुगतान करती हैं।

- पहले, करदाताओं को हर फंड हाउस और अन्य भुगतानकर्ताओं को प्रमाणपत्र जमा करना पड़ता था। इस बोझिल प्रक्रिया से बचने के लिए आयकर अधिनियम 2025 की धारा 393(6) में संशोधन किया गया है।

- मैनपावर की आपूर्ति पर वर्क्स कॉन्ट्रैक्ट के लिए TDS लागू होता है, न कि तकनीकी सेवाएँ प्रदान करने की फीस के रूप में।

viii. बायबैक प्रावधान

- वर्तमान में, बायबैक पर शेयरों की बिक्री से होने वाली सभी बिक्री आय को लाभांश आय माना जाता है।

- बजट संशोधनों के अनुसार, बायबैक पर शेयरों की बिक्री पर पूंजीगत लाभ के तहत टैक्स लगाया जाता है।

- प्रमोटरों के लिए, एक अतिरिक्त बायबैक टैक्स लगाया जाता है। इससे बायबैक लेनदेन के लिए प्रभावी टैक्स आउटगो कॉर्पोरेट प्रमोटरों के लिए 22% और गैर-कॉर्पोरेट प्रमोटरों के लिए 30% हो जाएगा।

ix. TDS प्रक्रियात्मक परिवर्तन

- वर्तमान में, जब कोई NRI अचल संपत्ति बेचता है, तो खरीदार को TAN के लिए आवेदन करना होता है और लेनदेन के लिए धारा 194IA के तहत TDS काटना होता है।

- बजट 2026 के बदलावों के अनुसार, खरीदार को अब TAN के लिए आवेदन करने की आवश्यकता नहीं है; वे अब PAN-आधारित चालान प्राप्त कर सकते हैं और TDS आवश्यकताओं को पूरा कर सकते हैं।

x. छोटे टैक्सपेयर्स के लिए विदेशी संपत्ति खुलासा योजना

- सभी निवासी जिनके पास विदेशी संपत्ति है, जिसमें चल और अचल संपत्ति, बैंक बैलेंस वगैरह शामिल हैं, उन्हें एक्ट में बताए गए विदेशी संपत्ति खुलासे की ज़रूरतों को पूरा करना होगा।

- हालांकि, छोटे टैक्सपेयर्स, जैसे कि पुराने छात्र जिनके विदेशी बैंक खाते निष्क्रिय हैं और विदेशी कंपनियों के ESOP और RSU धारक, अनजाने में इन ज़रूरतों का पालन नहीं कर पाए।

- फाइनेंस बिल 2026 के तहत एक योजना प्रस्तावित की गई है, जो नियमों का पालन न करने वाले छोटे टैक्सपेयर्स को एक्ट के प्रावधानों के अनुसार अपनी विदेशी संपत्ति का खुलासा करने के लिए प्रेरित करती है।

यह योजना दो भागों में बंटी है, भाग-A और B।

- भाग A उन टैक्सपेयर्स पर लागू होता है जिन्होंने विदेशी संपत्ति और आय का खुलासा नहीं किया है, जिसकी सीमा 1 करोड़ रुपये से ज़्यादा नहीं है।

- इन मामलों में, खुलासा न की गई संपत्ति और आय के मूल्य का 30% और 100% अतिरिक्त टैक्स देना होगा।

- भाग B उन मामलों से संबंधित है जिनमें विदेशी आय का खुलासा किया गया है और उस पर टैक्स लगाया गया है, जबकि संबंधित विदेशी संपत्तियों का खुलासा नहीं किया गया है।

- ऐसे मामलों में, डिफ़ॉल्ट राशि 5 करोड़ रुपये से ज़्यादा नहीं होनी चाहिए, और 1 लाख रुपये का शुल्क देना होगा।

xi. अनिवासियों और विदेशी कंपनियों के लिए टैक्स छूट

- 2047 तक, सभी विदेशी कंपनियाँ जो भारत में स्थित डेटा सेंटर का उपयोग करके क्लाउड सेवाएँ प्रदान करती हैं, उन्हें भारत में होने वाली आय की सीमा तक टैक्स से छूट है।

- एक अनिवासी विशेषज्ञ जो लगातार 5 साल से ज़्यादा समय तक भारत में रहता है, उसे टैक्स से छूट मिल सकती है, बशर्ते कि उसका रहना केंद्र सरकार द्वारा अधिसूचित योजना से संबंधित किसी उद्देश्य के लिए हो।

- प्रिजम्पटिव स्कीम के तहत टैक्स देने वाले सभी अनिवासियों के लिए न्यूनतम वैकल्पिक टैक्स (MAT) से छूट है।

xii. IFSC छूट

- स्पेशल इकोनॉमिक ज़ोन (SEZ) में स्थित सभी ओवरसीज़ बैंकिंग यूनिट्स (OBU) के लिए, टैक्स छूट को मौजूदा 10 साल की सीमा से बढ़ाकर 20 साल कर दिया गया है।

- IFSC यूनिट्स के लिए, 25 लगातार सालों में से 20 साल की टैक्स छूट दी जाएगी। यह मौजूदा 15 में से 10 साल की सीमा से ज़्यादा है।

xiii. अन्य महत्वपूर्ण संशोधन

- मोटर दुर्घटना दावा न्यायाधिकरण: प्राप्त मुआवजे पर ब्याज पर छूट है; इस पर कोई TDS ज़रूरी नहीं है।

- इनकम कंप्यूटेशन एंड डिस्क्लोजर स्टैंडर्ड (ICDS) की ज़रूरतों को अब इंडियन अकाउंटिंग स्टैंडर्ड्स (IND AS) में ही शामिल किया जाएगा। ICDS की ज़रूरत को टैक्स साल 2027-28 से खत्म कर दिया जाएगा।

3. MSMEs और एंटरप्राइजेज

- हाई-पोटेंशियल MSMEs को सपोर्ट करने और "चैंपियन SMEs" बनाने के लिए ₹10,000 करोड़ का SME ग्रोथ फंड प्रस्तावित है।

- सेल्फ-रिलायंट इंडिया फंड (जो 2021 में स्थापित किया गया था) को रिस्क कैपिटल के साथ माइक्रो एंटरप्राइजेज को सपोर्ट जारी रखने के लिए ₹2,000 करोड़ से टॉप अप करने का प्रस्ताव है।

- MSME लिक्विडिटी को बेहतर बनाने के लिए TReDS सुधारों का प्रस्ताव है, जिसमें CPSEs द्वारा अनिवार्य उपयोग और इनवॉइस डिस्काउंटिंग के लिए क्रेडिट गारंटी सपोर्ट शामिल है।

4. बैंकिंग और वित्तीय क्षेत्र

- विकसित भारत के लिए बैंकिंग पर एक उच्च-स्तरीय समिति का प्रस्ताव है जो बैंकिंग क्षेत्र के सुधारों की समीक्षा करेगी और उन्हें भारत के विकास के अगले चरण के साथ संरेखित करेगी।

- NBFC सुधारों का प्रस्ताव है, जिसमें पैमाने और परिचालन दक्षता में सुधार के लिए पावर फाइनेंस कॉर्पोरेशन (PFC) और रूरल इलेक्ट्रिफिकेशन कॉर्पोरेशन (REC) का पुनर्गठन शामिल है।

- लंबे समय के वित्तपोषण को सपोर्ट करने के लिए कॉर्पोरेट बॉन्ड और म्युनिसिपल बॉन्ड बाजारों को गहरा करने के उपाय प्रस्तावित हैं।

5. कृषि और ग्रामीण अर्थव्यवस्था

- किसानों की आय में सुधार के लिए नारियल, कोको, काजू, चंदन और मेवे जैसी उच्च-मूल्य वाली फसलों को बढ़ावा देने के लिए नए कार्यक्रमों का प्रस्ताव है।

- खेती के निर्णय लेने में सहायता के लिए एक AI-सक्षम कृषि सलाहकार मंच (भारत-विस्तार) का प्रस्ताव है।

6. इंफ्रास्ट्रक्चर और कनेक्टिविटी

- FY 2026-27 में सार्वजनिक पूंजीगत व्यय को बढ़ाकर ₹12.2 लाख करोड़ करने का प्रस्ताव है।

- लॉजिस्टिक्स लागत को कम करने और बाजार एकीकरण में सुधार के लिए फ्रेट कॉरिडोर और राष्ट्रीय जलमार्गों के विस्तार का प्रस्ताव है।

- शहर-आधारित विकास और क्षेत्रीय विकास को मजबूत करने के लिए सिटी इकोनॉमिक रीजन का प्रस्ताव है।

- हैदराबाद, बेंगलुरु, चेन्नई, दिल्ली आदि जैसे प्रमुख शहरों को जोड़ने वाले सात हाई-स्पीड रेल कॉरिडोर स्थापित करने का प्रस्ताव है।

7. अन्य क्षेत्रीय मुख्य बातें

पर्यटन, संस्कृति और खेल

पर्यटन इंफ्रास्ट्रक्चर को मजबूत करने, पुरातात्विक और सांस्कृतिक स्थलों को विकसित करने और एक दीर्घकालिक मिशन दृष्टिकोण के माध्यम से खेल पारिस्थितिकी तंत्र को बढ़ाने के प्रस्तावों की घोषणा की गई है।

सेवाएं, कौशल और रोजगार

सेवा क्षेत्र की नौकरियों, कौशल और निर्यात को मजबूत करने के लिए एक उच्च-शक्ति वाली 'शिक्षा से रोजगार और उद्यम' स्थायी समिति का प्रस्ताव है। हेल्थकेयर, टूरिज्म, AVGC और डिज़ाइन जैसे सेक्टर्स में सेक्टर-स्पेसिफिक स्किलिंग पहल का प्रस्ताव है।

केंद्रीय बजट 2026 अर्थव्यवस्था के सभी क्षेत्रों में नई योजनाओं, नीति सुधारों और प्राथमिकता वाले क्षेत्रों को कवर करते हुए सेक्टर-वार मुख्य बातें प्रस्तुत करता है।

8. अप्रत्यक्ष करों में बदलाव

i. GST – दर में बदलाव के बिना संरचनात्मक सख्ती

बजट 2026 में उम्मीद के मुताबिक GST में बड़े बदलाव पेश नहीं किए गए हैं, लेकिन यह GST लागू करने के लिए सिस्टम-फर्स्ट अप्रोच को गहरा करता है। वित्त विधेयक के तहत संशोधन मूल्यांकन, क्रेडिट समायोजन, रिफंड और अपीलीय तंत्र के आसपास केंद्रीय वस्तु और सेवा कर (CGST) प्रावधानों को मजबूत करते हैं।

बिक्री के बाद छूट

- धारा 15 में संशोधन किया गया है, जिसके कारण जब ITC पहले ही रिवर्स हो चुका हो, तो बिक्री के बाद की छूट को किसी समझौते या क्रेडिट नोट से जोड़ने की आवश्यकता नहीं है।

चालानों के साथ CDN का लिंकेज

- धारा 34 में संशोधन किया गया है, जिससे क्रेडिट नोट और डेबिट नोट जारी करने, रिपोर्टिंग और मूल चालानों से जोड़ने की शर्तों को सख्त किया गया है, खासकर जब समायोजन कर देयता या इनपुट टैक्स क्रेडिट को प्रभावित करते हैं।

रिफंड पर संशोधन

- धारा 54 में दो महत्वपूर्ण तरीकों से संशोधन किया गया है:

- इनवर्टेड ड्यूटी स्ट्रक्चर रिफंड अब प्रोविजनल रिफंड के लिए पात्र हैं, जिससे अंतिम रिफंड प्रोसेस होने तक कैश फ्लो में सुधार होता है।

- GST भुगतान पर किए गए निर्यात के लिए न्यूनतम रिफंड सीमा हटा दी गई है, जिससे निर्यातकों को बिना किसी मौद्रिक सीमा के रिफंड का दावा करने की अनुमति मिलती है।

अग्रिम निर्णय और संबंधित विवाद

- धारा 10A में किए गए संशोधनों से परस्पर विरोधी अग्रिम निर्णयों को हल करने में अग्रिम निर्णय के लिए राष्ट्रीय अपीलीय प्राधिकरण की भूमिका मजबूत होती है।

- प्राथमिक ध्यान ऐसे अग्रिम निर्णयों पर है जो राज्य प्राधिकरणों द्वारा समान आवेदक या समान प्रश्नों वाले मामलों में जारी किए गए हैं।

- यह संशोधन GST व्याख्या में एकरूपता सुनिश्चित करने के लिए NAAAR को अंतिम प्राधिकरण के रूप में मजबूत करता है।

IGST अधिनियम की धारा 13 में संशोधन

- मध्यस्थ सेवाओं के लिए विशेष नियम हटाया जा रहा है, जिससे आपूर्ति का स्थान सामान्य नियम द्वारा निर्धारित किया जाएगा।

ये बदलाव CBIC द्वारा अधिसूचना के अधीन 1 अप्रैल 2026 से लागू होंगे।

ii. सीमा शुल्क – विनिर्माण नीति के अनुरूप रणनीतिक प्रवर्तन

भारतीय सीमा शुल्क पक्ष पर, बजट 2026 भारत के विनिर्माण और आपूर्ति-श्रृंखला स्थानीयकरण एजेंडा को मजबूत करता है। जबकि टैरिफ युक्तिकरण घरेलू उत्पादन का समर्थन करना जारी रखेगा, वर्गीकरण, मूल्यांकन और छूट के आसपास प्रवर्तन सख्त होने की उम्मीद है।

टैरिफ संरचना का सरलीकरण

- जटिलता को कम करने, ड्यूटी व्युत्क्रमण को ठीक करने और घरेलू विनिर्माण का समर्थन करते हुए निर्यात प्रतिस्पर्धात्मकता में सुधार करने के लिए टैरिफ संरचना को सरल बनाने का प्रस्ताव है।

सीमा शुल्क छूट हटाना

- छूट ढांचे को युक्तिसंगत बनाने के लिए, अब घरेलू स्तर पर निर्मित वस्तुओं या जहां आयात की मात्रा नगण्य है, उनके लिए कुछ छूट वापस लेने का प्रस्ताव है।

टैरिफ में प्रभावी दरों को शामिल करना

प्रभावी सीमा शुल्क दरों को सीधे टैरिफ अनुसूची में शामिल करने का प्रस्ताव है, जिससे अलग-अलग छूट अधिसूचनाओं पर निर्भरता कम होगी।

समुद्री भोजन निर्यात इनपुट

- निर्दिष्ट समुद्री भोजन प्रसंस्करण इनपुट के लिए शुल्क-मुक्त आयात सीमा को पिछले वर्ष के FOB निर्यात टर्नओवर के 1% से बढ़ाकर 3% करने का प्रस्ताव है।

भारतीय जहाजों द्वारा पकड़ी गई मछली

- एक्सक्लूसिव इकोनॉमिक ज़ोन (EEZ) या खुले समुद्र में पकड़ी गई मछली को ड्यूटी-फ्री किया जाएगा, और विदेशी बंदरगाहों पर लैंडिंग को सामान का एक्सपोर्ट माना जाएगा।

चमड़ा, कपड़ा और गारमेंट एक्सपोर्ट – समय सीमा में विस्तार

- चमड़ा, कपड़ा, जूते और संबंधित उत्पादों के लिए अंतिम उत्पादों की एक्सपोर्ट समय सीमा को छह महीने से बढ़ाकर एक साल करने का प्रस्ताव है।

चमड़ा और जूते के लिए ड्यूटी-फ्री इंपोर्ट का विस्तार

- चमड़ा और सिंथेटिक जूते क्षेत्रों में अतिरिक्त एक्सपोर्ट श्रेणियों के लिए निर्दिष्ट इनपुट पर ड्यूटी-फ्री इंपोर्ट लाभ का विस्तार करने का प्रस्ताव है।

बैटरी एनर्जी स्टोरेज सिस्टम (BESS)

- लिथियम-आयन सेल निर्माण के लिए पूंजीगत वस्तुओं पर मूल सीमा शुल्क छूट को BESS तक भी बढ़ाने का प्रस्ताव है।

सौर निर्माण इनपुट

- सौर ग्लास के निर्माण में उपयोग किए जाने वाले एक प्रमुख इनपुट, सोडियम एंटीमोनेट पर मूल सीमा शुल्क से छूट देने का प्रस्ताव है।

परमाणु ऊर्जा परियोजनाएं

- परमाणु ऊर्जा परियोजना इंपोर्ट के लिए मौजूदा सीमा शुल्क छूट को 2035 तक बढ़ाने और क्षमता की परवाह किए बिना सभी परमाणु संयंत्रों पर लागू करने का प्रस्ताव है।

महत्वपूर्ण खनिजों का प्रसंस्करण

- भारत के भीतर महत्वपूर्ण खनिजों के प्रसंस्करण के लिए इंपोर्ट की गई पूंजीगत वस्तुओं पर सीमा शुल्क छूट का प्रस्ताव है, जो घरेलू मूल्यवर्धन का समर्थन करेगा।

बायोगैस मिश्रित CNG

- बायोगैस मिश्रित CNG पर केंद्रीय उत्पाद शुल्क की गणना से बायोगैस के पूरे मूल्य को बाहर करने का प्रस्ताव है।

नागरिक विमान निर्माण

- नागरिक प्रशिक्षण और अन्य विमानों के निर्माण के लिए आवश्यक घटकों और पुर्जों पर मूल सीमा शुल्क से छूट देने का प्रस्ताव है।

रक्षा MRO (रखरखाव, मरम्मत और ओवरहाल)

- रक्षा MRO संचालन में उपयोग किए जाने वाले विमान पुर्जों के निर्माण के लिए इंपोर्ट किए गए कच्चे माल पर सीमा शुल्क छूट का प्रस्ताव है।

माइक्रोवेव ओवन निर्माण

- घरेलू मूल्यवर्धन को गहरा करने के लिए माइक्रोवेव ओवन के निर्माण में उपयोग किए जाने वाले निर्दिष्ट पुर्जों पर मूल सीमा शुल्क से छूट देने का प्रस्ताव है।

सीमा शुल्क के तहत अग्रिम निर्णयों की वैधता तीन साल से बढ़ाकर पांच साल कर दी गई है, जिससे इंपोर्टर्स और एक्सपोर्टर्स के लिए निश्चितता में सुधार हुआ है।

ये बदलाव CBIC द्वारा अधिसूचना के अधीन, 1 अप्रैल 2026 से लागू होंगे।

बजट 2026 PDF डाउनलोड करें

केंद्रीय बजट 2026 भाषण डाउनलोड करें

केंद्रीय बजट 2026 की मुख्य बातें डाउनलोड करें

निष्कर्ष

बजट 2026 मुख्य रूप से आर्थिक सुरक्षा, आत्मनिर्भरता और स्वदेशी विकास पर केंद्रित था, जिसमें निम्नलिखित पर ध्यान केंद्रित किया गया था: